Индикатор A/D: еще один эффективный способ заработать на объемах

История создания индикатора Accumulation/Distribution содержит элементы случайности и юмора − его автора, знаменитого Марка Чайкина, заставила заняться творческими изысканиями элементарная нехватка информации. В результате к процессу оказались причастны сразу несколько известных деятелей рынка.

В какой-то момент ежедневные финансовые издания перестали публиковать рыночные цены открытия и Чайкин не смог воспользоваться индексом накопления (WAD) Ларри Вильямса или индикатором On Balance Volume Джо Гранвилля.

В результате он просто заменил цену открытия в формуле Вильямса на цену середины диапазона. Эксперимент оказался удачным и впоследствии стал основой для оригинального Осциллятора Чайкина (Chaikin Oscillator).

Изначально индикатор A/D был создан для измерения денежного потока, который направляется в акции, но сегодня он активно используется и на фондовом, и на валютном рынке для подтверждения ценовых изменений путем измерения соответствующего объема торгов.

Нам он тоже пригодится − давайте рассмотрим его подробнее.

Логика и цель

Accumulation/Distribution эксплуатирует стандартную рыночную идею, что в периоды бычьего тренда большая часть цен закрытия находится в зоне максимумов текущего таймфрейма, а на нисходящем рынке – в зоне минимумов.

Напоминаем: под накоплением подразумевают скупку активов крупными игроками до наступления сильного бычьего тренда. Распределением называют процесс закрытия позиций в момент пика восходящего рынка.

В процессе усиления тренда растет и количество участников, и объем сделок. На нисходящем тренде предполагается противоположная ситуация, но и тогда движение цены вниз сопровождается увеличением тикового объема.

Это позволяет Accumulation/Distribution определять способность быков и медведей закрывать цены на экстремумах с учетом их торгового объема.

Объем выступает в роли весового коэффициента при изменении цены — чем больше коэффициент (объем), тем значительнее вклад изменения цены (за данный промежуток времени) в значение индикатора (см. Индекс_накопления/распределения).

Так как в терминале Форекс нет данных по реальным рыночным объемам, в расчете используется тиковый объем (см. индикатор Volume), который показывает только информацию о количестве изменений цены за единицу времени. Чем больше изменений цены (тиков), тем больший вес они имеют в итоговом значении A/D.

Методика расчета

По методике расчета и поведению индикатор Accumulation/Distribution напоминает экспоненциальные скользящие средние (EMA): каждое последующее значение складывается с предыдущим, а предыдущее представляет собой сумму остальных элементов.

Базовая формула расчета:

A/D(i)=((CL(i)-Low(i))-(High(i)-CL(i)))*VOL(i)/(High(i)-Low(i))+A/D(i-1)

где :

A/D(i) – значение индикатора;

CL(i) − цена закрытия;

L(i) – цена минимальная;

H(i) − цена максимальная;

VOL(i) − объём;

A/D(i-1) − предыдущее значение индикатора.

Отметим дополнительные условия в составе расчета:

- Если цена закрытия находится на уровне локального ценового max, итоговое значение индикатора будет (+1)*(Тиковый Объем). Если закрытие происходит на min, то формула приобретает вид (-1)*(Тиковый Объем).

- Закрытие выше середины и ближе к max: на значение объема умножается положительное число из диапазона [0;1]. Если ниже – для умножения используется число в диапазоне [(-1);0].

- Закрытие точно на середине диапазона – индикатор равен нулю.

Индекс A/D накапливает разницу объемов по дням, когда цена закрытия текущего дня была выше предыдущего (накопление) и дней, когда она была ниже (распределение), и таким образом определяет баланс между продавцами и покупателями.

Знак (+) или (−) индикатора A/D зависит от направления закрытого бара – рост или падение. Чем ближе цена закрытия к соответствующему ценовому экстремуму (то есть в бычьем баре − к max, в медвежьем баре – к min), тем большую долю объема получает доминирующая группа участников.

Если A/D положительный − в данном таймфрейме лидируют быки; если A/D отрицателен – медведи были сильнее (см. Accumulation/Distribution).

Методика расчета не использует механизм усреднения, поэтому линия индикатора движется синхронно с ценой, а иногда и опережает ее.

Параметры и настройка

Индикатор представляет собой традиционную линию осциллятора в дополнительном окне под ценовым графиком.

Как и все технические инструменты тикового объема, Accumulation/Distribution не имеет никаких параметров, кроме графической схемы. Индикатор работает с абсолютными значениями, поэтому линии уровней также не используются.

Для принятия решения проводится оценка динамики линии индикатора относительно середины текущего диапазона: выше/ниже, активная/пассивная.

Чтобы облегчить визуальный анализ, можно использовать SMA или EMA, которые используют результаты расчета индикатора A/D (см. Использование индикаторов).

Это выделяет доминирующий тренд и позволяет увидеть потенциальную точку разворота гораздо раньше, чем нам об этом «скажет» ценовой график.

Торговые сигналы индикатора

Напоминаем: явных торговых точек Accumulation/Distribution не дает, а правильная качественная трактовка его сигналов приходит только с практическим опытом.

Основным «полезным для торговли» показателем является направление линии A/D: рост означает преобладание покупок, то есть основной торговый объем на рынок поставляют «быки».

Если линия снижается, то основной объем сделок связан с продажами и стоит ждать падения цены.

Специально отметим, что неожиданно сильный сигнал индикатор дает в ситуациях дивергенции. Это вполне понятно – торговые объемы наиболее точно отражают потерю интереса к текущему направлению.

Проблема в том, что такие ситуации возникают довольно редко и, чтобы их увидеть, нужен некоторый практический опыт.

Тиковые данные могут показать дивергенцию с ценой только на таймфреймах от H1 и выше, а для большинства новичков такие периоды непривычны.

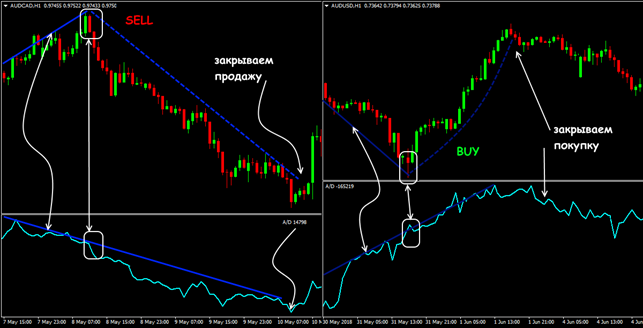

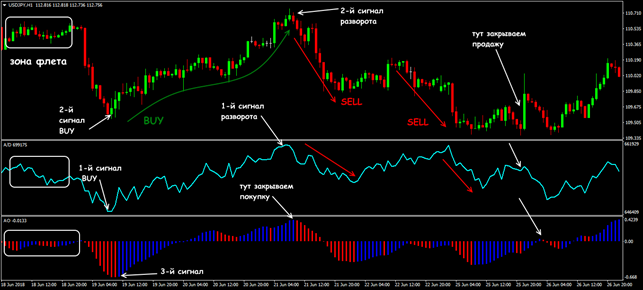

Все дивергенции отрабатываются по стандартной схеме – направление цены меняется в соответствии с линией индикатора (см. Отличное видео про A/D).

Применение в торговых стратегиях

Индикатор может быть полезен в следующих случаях:

- подтверждение тренда: восходящий тренд должен сопровождаться ростом линии A/D, медвежий − снижением;

- поиск графических паттернов: на линии индикатора (причем с опережением!) можно увидеть «Треугольник», «Двойную Вершину-Дно» или, например, пробой MA или трендовой линии на A/D – интерес представляют только сигналы разворота (см. Графические инструменты);

- дивергенция: бычья – открывает только сделки на продажу, медвежья – сделки на покупку.

Это означает, что в большинстве ситуаций индикатор A/D применяется как обычный осциллятор. Сегодня чаще всего в торговых системах A/D применяется в роли трендового фильтра, а StopLoss в таких случаях размещаются за последними локальными экстремумами.

Например, рекомендуем связку RSI+A/D: оба индикатора не имеют механизма усреднения в своем расчете, и такая система дает сигналы максимально быстро.

Несколько практических замечаний

Основная проблема индикатора – некорректный учет ценовых гэпов.

Напоминаем: Accumulation/Distribution работает с тиковыми объемами, которые не соответствуют реальным рыночным объемам денег. Несколько крупных сделок на тиковом графике не видны, но зато спокойно ломают ценовой тренд.

Если, например, актив на открытии рынка показывает гэп вверх и закрывается посередине диапазона max-min, то индикатор вообще «не замечает» ценовой разрыв.

Нескольких гэпов подряд (что постоянно случается на фьючерсных активах) вызывают существенную ошибку в расчетах и сигналы A/D теряют торговый смысл.

Большую часть рыночного времени линия индикатора движется синхронно с ценой закрытия, что приводит к пропуску моментов дивергенции. Тонкий рынок с малыми объемами вызывает сильное запаздывание индикатора, особенно на слабом тренде.

Что в результате? В качестве отдельного инструмента для принятия торгового решения A/D не пригоден, но как дополнительный справочный индикатор будет полезен всем, кто понимает внутреннюю структуру рынка.

Попробуйте сами!

Теперь, когда Вы знаете обо всех тонкостях данного индикатора, самое время узнать, станет ли он Вашим торговым инструментом №1.

Чтобы оценить эффективность индикатора в отдельности или в сочетании с другими, Вы можете использовать Forex Tester с историческими данными, которые предоставляются вместе с программой.

Просто скачайте Forex Tester бесплатно и получите 25 лет исторических данных, легко загружаемых непосредственно из программного обеспечения.

Поделитесь личным опытом использования индикатора A/D. Была ли эта статья полезна для Вас? Нам важно знать Ваше мнение!