Тест стратегии на осцилляторах с помощью Forex Tester

Считается, что все трендовые индикаторы слишком запаздывают. Идея построить стратегию исключительно на импульсных индикаторах пришла с фондового рынка, где быстрый удачный вход гарантирует 50% успеха. Предлагаем вариант на стандартных Стохастиках с разными настройками.

Описание стратегии «Два Стохастика»

С ценовым графиком не работаем вообще – только с индикаторами, причем трендового в системе нет. Предлагается стандартная комбинация из «медленного» осциллятора (для контроля тренда) и более «быстрого» – для поиска точки входа.

Более медленный Stochastic Oscillator должен фильтровать сигналы быстрого и повышать долю прибыльных сделок. Вход в рынок предполагается на развороте короткого Стохастика в критических зонах, а подтверждение для закрытия сделки ищем на длинном.

Система использует Stochastic (5; 3; 3; 30, 70) для краткосрочного тренда и Stochastic (21; 9; 9; 20, 80) – для глобального направления (см. Использование индикаторов).

Первый сигнал получаем на быстром Стохастике – склонные к риску трейдеры могут сразу открыть ордер, но более надежная сделка открывается после появления аналогичного сигнала на медленном осцилляторе. Итак, при пересечении %K и %D быстрого Stochastic:

- в зоне ниже 30 снизу вверх – покупка;

- в зоне ниже 70 сверху вниз – продажа.

Сделка фиксируется по TakeProfit/StopLoss или на обратном сигнале (см. Графические инструменты).

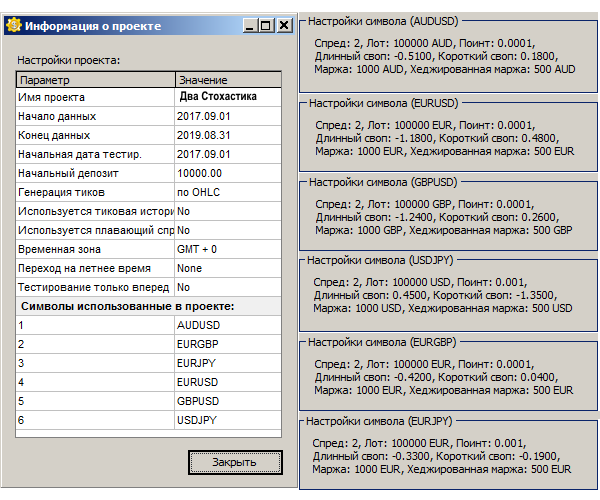

Общие условия теста

Скрипт для тестирования стратегии создан в Easy Forex Builder, тесты проведены в среде Forex Tester. С учетом нестабильного фундаментального фона тесты проводим на ценовой истории не старше двух лет.

Для теста выбираем 6 валютных пар: AUD/USD и EUR/USD (активы со стабильной волатильностью), GBP/USD и USD/JPY (более спекулятивные) и наиболее ликвидные кросс-пары EUR/GBP и EUR/JPY.

Все сделки открываются и фиксируются автоматически. Для контроля профита в обязательном порядке используется трейлинг: TrailingStopPips 40 пунктов, TrailingStopStep 20 пунктов. Кроме того, используется закрытие всех сделок при появлении в системе обратного сигнала.

Проверяем последовательно на каждом активе, для анализа используются только результаты теста. Максимальная нагрузка на депозит – не более 3 лотов.

Давайте начнем.

Прежде всего, проверим эффективность методики на менее волатильных валютных парах.

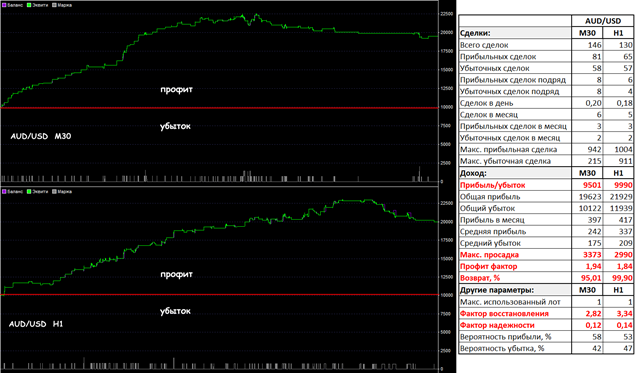

Тест AUD/USD

Анализ риска: минимальный, постоянно в работе 1 лот, несколько одновременных сделок на 2 лота на общую картину не влияют.

Результат?

Первый же тест – и почти 100% прибыли за 2 года. Просадка минимальная, в зоне профита. Линия эквити практически идеальна. Возможно, для теста случайно был выбран наиболее благоприятный для данной пары период, но запас прочности у стратегии очень высокий.

Формально 5-6 сделок в месяц − маловато для практически скальпинговой торговли, в среднем открытая сделка держится не более 3 суток. Но каждый прибыльный сигнал отработан по максимуму.

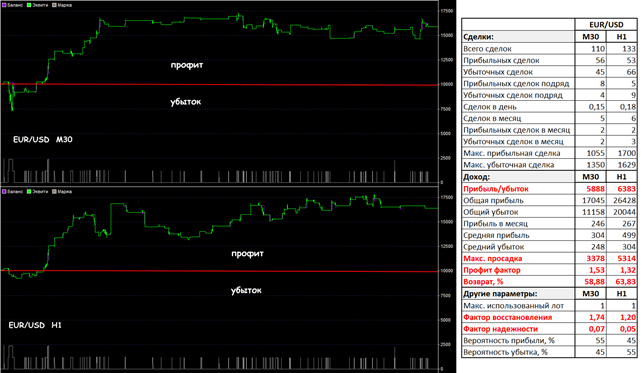

Тест EUR/USD

Анализ риска: минимальный (1 лот), одновременно несколько сделок открываются только на просадке в начале теста.

Результат?

Линия эквити менее стабильная, но максимальная просадка все равно в зоне профита. Статистика в целом сильная, хотя при переходе с М30 на Н1 все показатели ухудшаются, особенно пострадал профит-фактор. Но и 30% прибыли в год для «политизированной» евро – отличный результат.

Теперь рассмотрим более спекулятивные пары:

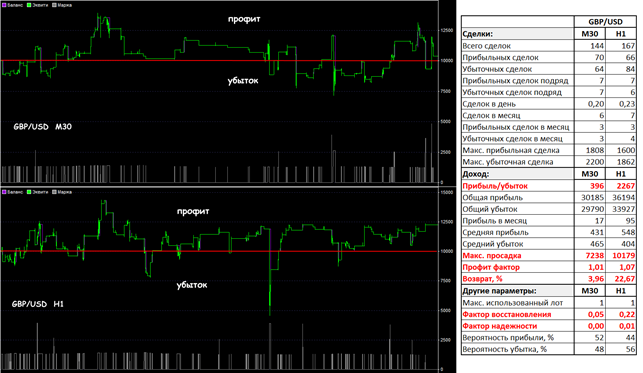

Тест GBP/USD

Анализ риска: минимальный, но при ликвидации просадки нагрузка в моменте достигает 4-5 лотов, что связано с особенностями торгового актива.

Результат?

Тест для обоих таймфреймов можно считать неудачным, несмотря на то, что итоговый баланс удалось удержать в профите. Устойчивой динамики нет, максимальная просадка в зоне убытка достигает 50%, профит-фактор и параметры восстановления слабые. Для данного актива стратегия категорически не рекомендуется.

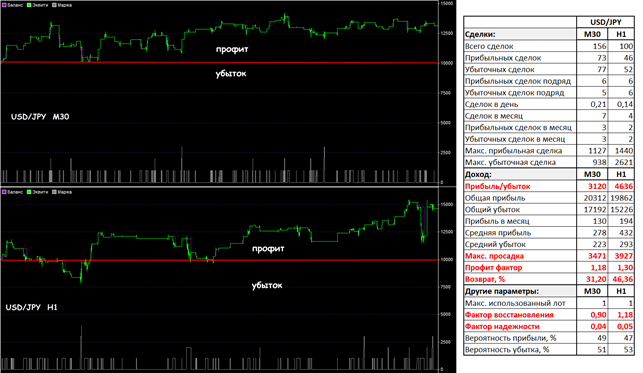

Тест USD/JPY

Анализ риска: минимальный, несколько пиковых нагрузок в 2-2,5 лота угрозы не представляют.

Результат?

Для USD/JPY 15-20% профита в год – нормальный результат при таком малом количестве сделок. Спекулятивной прибыли нет, то есть практически все опасные моменты стратегия «пропустила». Практически весь тест счет пребывает в профите, статистика стабильная, а на H1 – отличная.

Последние два теста выполним на самых ликвидных кросс-парах:

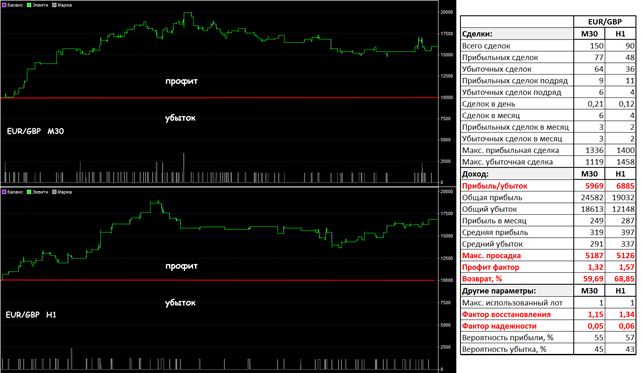

Тест EUR/GBP

Анализ риска: минимальный, в работе только 1 лот. Нагрузка в моменте не превышает 2,5-3 лотов.

Результат?

В период 2017-2018 года пара двигалась в широком флете (около 6 фигур), но стратегия сумела обеспечить запас прочности, и на спекуляциях 2019-го счет практически не потерял прибыль.

Сделок очень мало, особенно на Н1, но это означает, что краткосрочные спекулятивные броски методика удачно игнорирует. Просадка в зоне профита, показатели статистики – отличные.

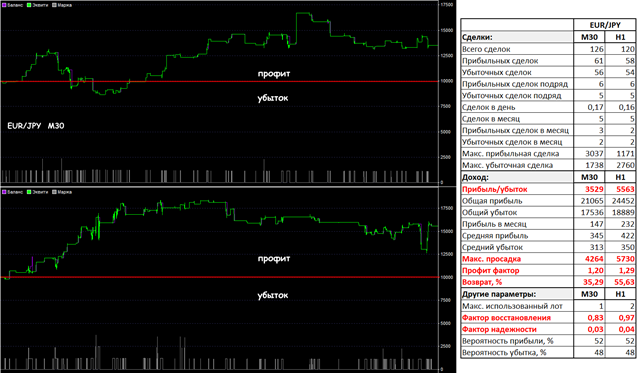

Тест EUR/JPY

Анализ риска: минимальный, но присутствуют моменты роста нагрузки до 2,5-3 лотов.

Результат?

Именно в эту валютную пару «убегают» спекулянты при фундаментальных проблемах с азиатскими активами, так что волатильность у нее нестабильная. Например, в последнюю неделю 2018-го диапазон хода был почти 8 фигур, но счет практически ничего не потерял.

Стратегия показала очень стабильный результат, хотя на М30 часть прибыли была потеряна в начале теста. Максимальная просадка в зоне профита, сделок мало, но статистика отличная.

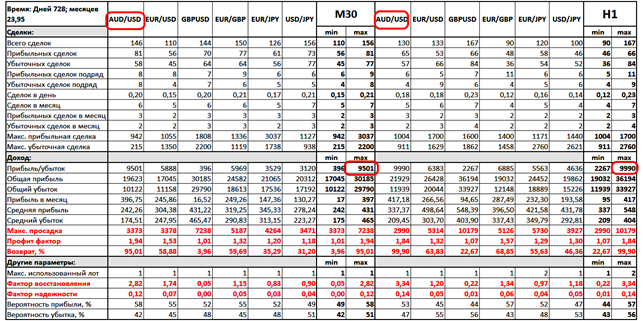

Выводы и рекомендации по результатам теста

Напоминаем: ручная торговля в процессе теста не допускалась.

Все тесты показали мало сделок, что нехарактерно для стратегии на осцилляторах. Это означает, что взаимный фильтр индикаторов оказался эффективным. Соотношение сделок практически во всех тестах – в пользу прибыльных, что говорит о высокой точности входа.

Как и все осцилляторы, Стохастики могут надолго зависать в критических зонах и на периодах до М30 появится множество ложных сигналов, так что скальперам методика вряд ли пригодится.

Нужно учитывать поведение линий медленного осциллятора. Если они долгое время находятся, например, в зоне перепроданности, несколько раз пересекались в ней, то длинную позицию лучше открывать только после того, как линии не только пересекутся, но и выйдут из нее.

Стратегия хорошо отработала как среднесрочная, по всем параметрам наиболее выгодным оказался вариант AUD/USD на H1, самым слабым, как и ожидалось, GBP/USD.

Особых ограничений по таймфреймам и активам нет, можно даже пробовать бинарные опционы (время экспирации – не менее Н4), но особо экспериментировать не рекомендуется.

Есть модификация стратегии для более крупных периодов: Stochastic (480; 480; 1) – оценивает ситуацию на недельном, Stochastic (96; 96; 1) − на дневном таймфрейме.

В данном тесте, как дополнительная страховка от риска, кроме стоп-ордеров использовалась реверсная методика закрытия сделок при появлении обратного сигнала. В результате некоторые сделки были закрыты с минимальным профитом, что несколько снижает общий результат. Предлагаем читателям вариант без реверса проверить самостоятельно.

Попробуйте сами!

Как видите, тестирование на исторических данных – это довольно просто, если у Вас есть подходящие инструменты.

Тест стратегии проводился в Forex Tester с использованием исторических данных, которые предоставляются вместе с программой.

Чтобы проверить эффективность этой (или любой другой) стратегии, Вы можете скачать Forex Tester бесплатно. В дополнение Вы получите 25 лет бесплатных исторических данных, легко загружаемых непосредственно из программного обеспечения.

Что Вы думаете о стратегии «Два Стохастика»? Поделитесь своим мнением, если Вы уже пробовали или хотите протестировать такую комбинацию индикаторов.