Паттерн Вымпел на Форекс: как держать парус по ветру

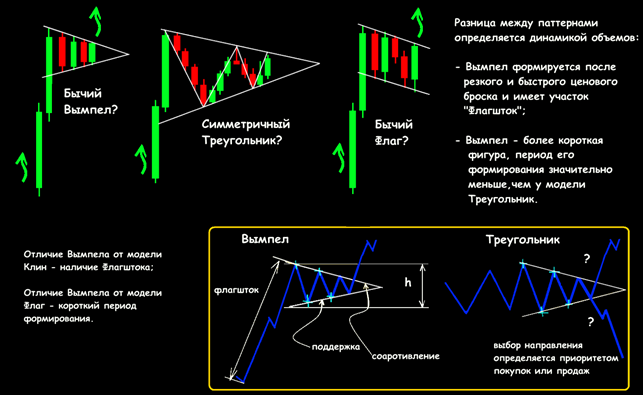

Некоторые аналитики вообще не выделяют Вымпел в отдельный паттерн. С фигурой Треугольник его объединяет схема линий поддержки/сопротивления, а наличие флагштока и принцип формирования напоминает модель Флаг, в котором вместо равномерного флета в зоне «полотнища» диапазон цены постепенно снижается.

Тем не менее, нам он пригодится в качестве отдельной торговой схемы, поэтому − давайте начнем.

Фундаментальные условия паттерна

Появление Вымпела – сильный сигнал о том, что быстрое движение цены привело к дисбалансу объемов и на рынке формируется ситуация перекупленности/перепроданности.

Чаще всего это происходит в результате рыночных манипуляций, например, новостей или снятия стопов в зоне сильных ценовых уровней.

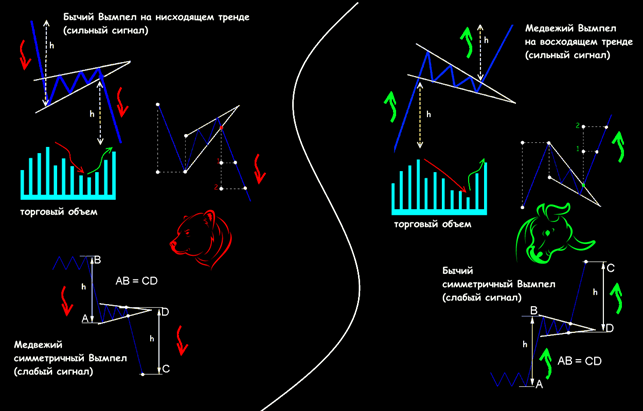

Горизонтальный Вымпел означает примерно равную силу быков и медведей, бычий или медвежий – преобладание небольшого незакрытого интереса соответствующего направления.

Необходима техническая пауза (краткосрочная консолидация), после чего рынок продолжит движение в направлении основного тренда. Появление аналогичной модели стоит проверить на старших таймфреймах.

Технические параметры паттерна

На реальном рынке такие родственные модели распознать трудно, но в конечном итоге Вымпел и Флаг должны завершиться одинаково, а как отработается симметричный Треугольник нужно оценивать по дополнительным параметрам.

Модель хорошо видна после построения линий тренда: сопротивление и поддержка постепенно сходятся (см. Графические инструменты).

Давайте рассмотрим подробнее с помощью схем ниже.

Базовая схема формирования модели проста:

- Спекулятивный бросок на крупных объемах (манипуляции или реакция на новости).

- Обратный импульс, как результат выхода из первой ситуации и открытия новых позиций.

- Рыночная пауза (флет) с затухающей амплитудой цены.

- Продолжение основного тренда для фиксации позиций, открытых на втором этапе.

В зоне основного «полотнища» Вымпела должно сформироваться не менее 2-3 волн, но до того как цена дойдет до потенциальной точки пересечения границ должен произойти пробой. Если же цена прошла вершину фигуры и далее движется во флете, то все торговые сигналы паттерна отменяются.

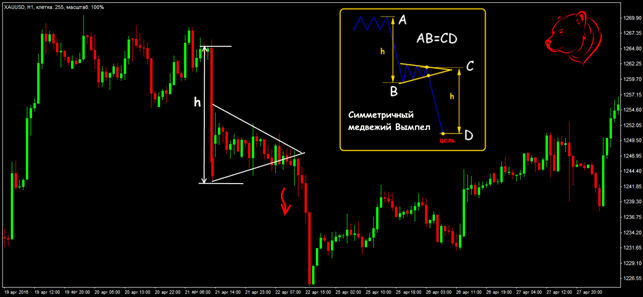

Любой Вымпел и формируется, и отрабатывается достаточно быстро, обычно на периодах М5 — M30, поэтому среднесрочные и долгосрочные методики не уделяют ему должного внимания.

Практика показывает, что на привычных, средневолатильных торговых активах чаще всего появляются именно Вымпелы, причем в середине тенденции и на нисходящем тренде. Так что полностью игнорировать эту модель не рекомендуется.

Примеры реализации паттерна

По своей сути, Вымпел представляет собой коррекцию тренда, пусть и не всегда явно выраженную. А значит, сильным условием того, что модель эффективно отработается будет наличие скопления объемов в точке пробоя.

Первоначальная тенденция для формирования Вымпела обычно слабее, чем для Флага, и если паттерн формирует наклон в сторону основного тренда, то вероятность его отработки будет низкой (см. Использование индикаторов).

Базовая торговая стратегия Вымпела: ждем пробоя, закрытия свечи за границей паттерна и после ретеста входим в рынок в направлении пробоя. Более агрессивный вход: при явном уменьшении диапазона можно поставить за границей в направлении флагштока отложенный ордер (BuyStop/SellStop).

Если не очень уверены, то можно ставить связку ордеров (в обе стороны), так как вероятность пробоя и отработки Вымпела по сценарию разворотного клина очень вероятна.

Могут возникнуть трудности с определением уровня тейк-профита, как правило, полностью флагшток отрабатывается довольно редко. Это означает, что нужно ставить профит на цены, обоснованные обычной торговой логикой: уровни Фибо, круглые уровни, новые max/min или по соотношению прибыль/убыток согласно манименеджмента.

Обратите внимание: цели Вымпела нужно рассчитывать не от начала фигуры, а от точки пробоя. Минимальный TakeProfit ставим на расстоянии ширины фигуры в точке пробоя, следующий — на расстоянии высоты флагштока.

Классический паттерн встречается редко, но его укороченная версия (импульс - откат на 30-35% - продолжение) — типичная ситуация на рынке. Для более точного расчета применяют укороченный флагшток − от значимого силового уровня сопротивления/поддержки до max/min фигуры.

Несколько практических замечаний

Если Вымпел направлен в сторону текущего тренда, то вероятность его отработки сильно снижается. Стоит ждать разворота, а не продолжения тренда.

Вымпел вверх на бычьем тренде: разворотный сигнал средней силы, но если цена пробивает уровень сопротивления и двигается вверх, то для торговли в направлении предыдущего тренда возникает слабый сигнал.

Пробой восходящего Вымпела на медвежьем тренде вверх: по основному тренду не торгуем, для подтверждения разворота ищем дополнительные сигналы.

Для нисходящего Вымпела рассуждаем аналогично.

Если появился на медвежьем тренде: ждем разворота, даже при пробое границы фигуры вниз – сигнал на продажу получается слабый. Если медвежий Вымпел на восходящем тренде пробивается вниз: короткие позиции не рекомендуются, ищем подтверждения для разворота на покупку.

Результат?

Паттерн Вымпел является кратковременной коррекцией активного тренда. Развитие модели нужно обязательно отслеживать по объемам (хотя бы тиковым!): в период флета объем должен постепенно уменьшаться, а ближе к прорыву – расти.

В момент пробоя объемы дают резкий бросок, как правило, в направлении прорыва, но при отработке крупных ордеров цена может быстро откатить назад. Для формирования Вымпела достаточно 5-15 свечей, а пробой обычно приходится на последнюю треть зоны «полотнища» фигуры.

Напоминаем: все рассуждения относительно данной модели относятся к стабильному рынку, то есть предполагается, что спекуляции, сформировавшие флагшток, уже закончились.

Если рынок продолжает нервничать, уменьшения амплитуды цены не наблюдается и объемы не показывают нужную динамику, то даже искать такой паттерн не стоит.

Попробуйте сами!

Как видите, тестирование на исторических данных – это довольно просто, если у Вас есть подходящие инструменты.

Чтобы проверить эффективность этого (или любого другого) метода графического анализа, Вы можете скачать Forex Tester бесплатно.

В дополнение Вы получите 25 лет бесплатных исторических данных, легко загружаемых непосредственно из программного обеспечения.