Мартингейл: ненадежный друг или опасный попутчик?

Мы уже рассмотрели основные варианты безопасного, демократичного манименеджмента, но рискованных схем существует не меньше. Проблема в том, что неконтролируемый риск оправдывается целью получить максимальную прибыль, в результате капитал теряется слишком быстро.

На финансовом рынке логика «одной суперсделки» не менее опасна, чем в казино, но возможно, в ней есть некая скрытая выгода − просто нужно уметь пользоваться?

Что за зверь Мартингейл?

Под названием Мартингейл (от фр. martingale) стратегия известна с середины XVIII века, иногда встречается формулировка «Мартингейл Даламбера», хотя нет никаких фактов, что знаменитый математик имеет отношение к этой схеме (тут подробнее).

Идея основана на теории вероятностей и принципе возврата к среднему значению. На практике предполагается увеличение игрового (торгового) объема после каждой убыточной сделки. В итоге даже после длинной серии неудач при первом же случае выигрыша (профита) убыток будет полностью компенсирован.

При позитивном результате сделки объем не корректируется (см. детальную статью на английском Martingale System).

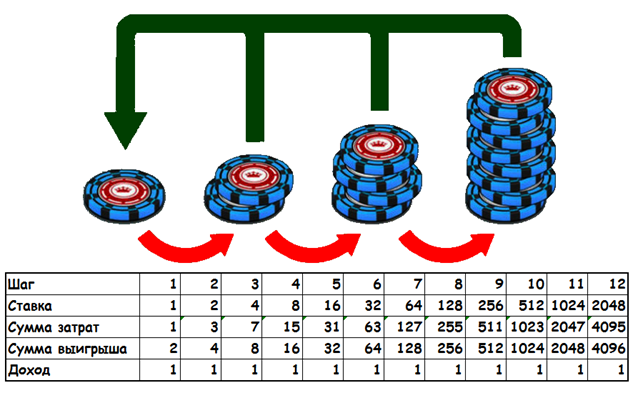

Благодатной сферой для применения Мартингейла оказалась рулетка казино с ее ставками на «равные шансы»: красное/черное, четное/нечетное. В случае неудачи игрок, как правило, удваивает ставки (1-2-4-8-16-32-64) – на тот же игровой вариант, пока не получит выигрыш.

Несмотря на призрачную 100%-ную гарантию компенсации убытков, никаких преимуществ метод не дает. Серия убытков может быть длительной, потери растут экспоненциально, а реальный капитал игрока, увы, не бесконечен (см. Санкт-Петербургский парадокс).

Риск в сделке намного превышает потенциальную прибыль, просто он перераспределяется по времени. Банкротство наступает гораздо быстрее, чем придет «компенсационный» выигрыш.

Именно несколько крупных выигрышей по системе Мартингейл в казино Лас-Вегаса заставили модифицировать двуцветное колесо рулетки и добавить на него два зеленых сектора zero («0» и «00»).

В результате эта игра получила два дополнительных результата и вернула себе отрицательное матожидание выигрыша. В большинстве казино были введены ограничения не только на разовую, но и на максимальные ставки, что полностью уничтожает шансы на успех.

Путь из казино к бирже

Всплеск интереса к рискованным методикам появился с развитием быстрого финансового рынка. Идея джек-пота на миллион преследует многих новичков, особенно тех, кто считает умение играть в карты, например, в покер, гарантией успеха в трейдинге. Да и «вдохновляющая» массовая культура активно формирует образ биржи как финансового «казино» (см. Мартин в казино и в ставках на спорт, а также более подробно на английском языке – Forex Trading the Martingale Way).

Считается, что на финансовом рынке система Мартингейла имеет преимущество – мы можем сделать анализ рынка до открытия первой сделки, чем повышаем шансы на успех потенциальной «цепочки» ордеров.

Стоимость любой акции (теоретически) может упасть до нуля, из-за чего на фондовом рынке Мартингейлом мало кто увлекается. Чего нельзя сказать о валютных активах, которые даже в периоды кризисов всегда имеют ненулевую стоимость.

Форекс особенно привлекателен для стратегий с прогрессивным ростом объема сделок, например, в расчете на ценовой откат. Кроме того, на валютах можно зарабатывать на carry trade, а также использовать технические методы, чтобы уйти от убытков.

Напоминаем: любая система Мартингейла имеет отрицательное матожидание, потому что использует математическое понятие бесконечности, которое к реальным деньгам можно применить только в форме черного юмора.

Кроме того, «чистая» математика рулетки в трейдинге осложняется дополнительными потерями: с увеличением объема сделки растут расходы на ее обслуживание (спреды/свопы/комиссии).

Как долго вам придется держать ордера открытыми и сколько еще дополнительных сделок потребуется – ни один прогноз не скажет. Увы, деньги в Форекс-казино улетают со счета быстрее, чем при аналогичных ставках в обычном казино.

Те, кого нам пока не удалось отговорить от этой опасной тактики, могут читать дальше.

Как выглядит классический Мартингейл?

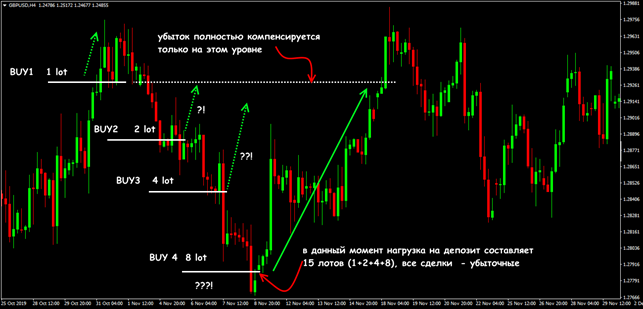

Применяется сама простая логика: после того как рынок идет против активной сделки – открывается еще одна позиция в том же направлении, но двойным объемом. Предполагается, что при развороте такая «усиленная» сделка компенсирует текущие убытки. Примерно так:

Оставим в покое так называемую «радость» от того, что на четвертом шаге рынок все-таки развернулся и в итоге все убытки закрылись. Это ситуация реальная, но очень близка к идеальной, а потому – маловероятна.

Напоминаем: картинка справа от момента открытия первого ордера BUY – рыночное «будущее», которое вы после открытия очередной сделки против тренда НЕ видите. Также НЕ видите развитие событий после открытия новых сделок на покупку. Зато явно видна основная проблема: рост нагрузки на депозит.

Учтите: расчет на схеме показан в лотах, а сколько это будет «в деньгах» зависит от размера вашего депозита и кредитного плеча. Как вы понимаете, применять в такой схеме StopLoss смысла нет, так что негатив усиливается психологическим стрессом от вида активно растущих убытков.

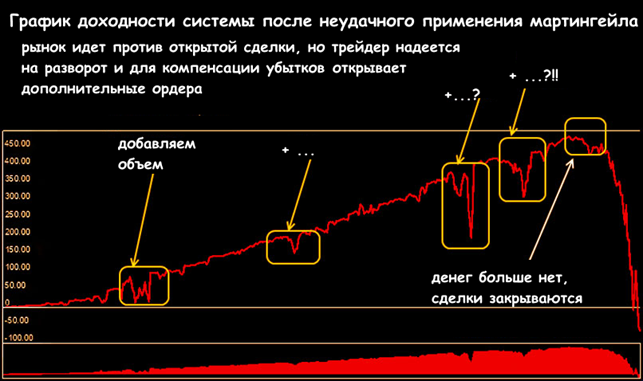

Фанаты Мартингейла, особенно те, кто разрабатывает/рекламирует/продает автоматические советники или стратегии с такой схемой, обычно заявляют, что подобные длинные убыточные серии бывают редко и нужно максимум 4-5 шагов до разворота в сторону прибыли.

Не верьте. Участки сильного тренда на Форекс – стандартное явление, и откат не всегда может быть равноценным, даже сильная коррекция обычно не превышает 50-70%. Увы, тренд против вас может оказаться слишком «долгим» для вашего депозита.

Но трейдеры, как правило, люди упрямые, поэтому предлагаем вам менее опасные варианты.

«Мягкий» Мартингейл

Риски снижаются за счет корректирующих позиций: наращиваем объем не в 2 раза (на 100%), а, например, на 20-50% в зависимости рыночной ситуации.

Такая схема (чаще всего – скрытно!) используется в автоматических советниках, стратегия которых допускает привязку коэффициентов увеличения лота к данным технических индикаторов, например, уровням Фибоначчи или Мюррея. Иногда корректирующие позиции сразу ставятся в ключевых зонах как отложенные ордера с дополнительными объемами (метод «сетки»).

При развороте в сторону прибыли компенсация убытка происходит медленнее, но нагрузка на депозит будет более комфортной.

Мартингейл с прогрессией

Предполагается постепенное наращивание объема позиции по методу прогрессии, но без увеличения убыточных позиций. Цель – снизить темп роста нагрузки на депозит.

После убытка объем следующей сделки определяют как сумму объемов первой и последней сделки. Если сделка прибыльная, объем не меняется.

Серию сделок закрываем, когда получается как минимум 1 лот прибыли. Но основная проблема сохраняется − чем больше капитала занято в текущей сделке, тем выше риск на следующую.

АнтиМартингейл или хитрый Пирамидинг

Рассуждаем против классической тактики: наращиваем лот после прибыльной, а не после убыточной сделки. Получается неплохая альтернатива стандартной схеме TralingStop (см. более подробно на английском Anti-Martingale System).

В расчете используем размер предыдущей прибыли, поэтому можно выбрать коэффициенты поменьше.

На практике делают так:

- если сработал Stop Loss – объем следующего ордера (обязательно!) уменьшаем в 2 раза, так как баланс «пострадал» и надо снизить нагрузку на депозит при том же уровне общего риска;

- если сделка закрылась по Take Profit – можем себе позволить удвоить объем, так как на торговом счете появились дополнительные «операционные» ресурсы.

Как нам кажется, это одна их схем разумного Stop Loss − можно рекомендовать для любой системы управления капиталом.

Напоминаем: все идеи уйти от убытков любой ценой втягивают трейдера в опасную игру со временем, в которой у любого из нас всегда меньше шансов, чем у рынка. Мартингейл стоит применять только в стабильно прибыльной системе, которая дает профит в любых торговых условиях. А текущая просадка – просто статистическая случайность.

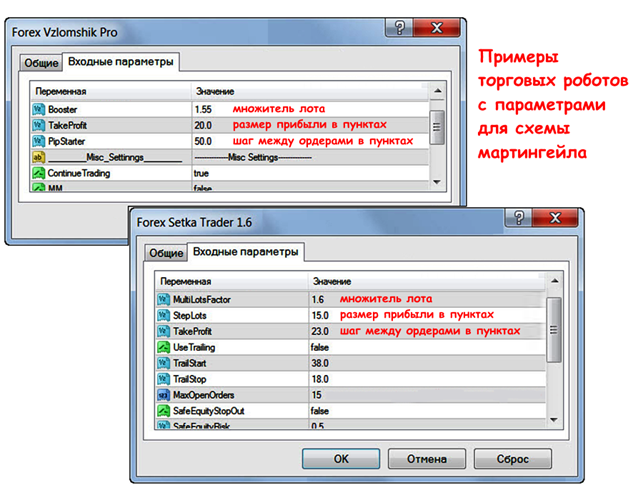

Автоматические советники с Мартингейлом

Обязательно проверьте, допускает ли ваш брокер использование Мартингейла и локирующих позиций (в любой форме) – есть варианты, когда «вылавливают» по динамике ордеров и блокируют счета.

Использование счетов без свопа (swap free) в таких схемах существенно снизит уровень потерь на своп.

Отметим только обязательные параметры, которые должны быть доступны для тонкой настройки любого советника:

- Множитель лота (лот-экспонент, репликатор, мультилот): коэффициент для увеличения объема следующей сделки. При увеличении этого параметра сокращается диапазон до общего Take Profit, когда советник закроет всю сетку ордеров. Уменьшение параметра приводит к росту количества и периода работы всех сделок. Параметр нужно корректировать под текущую волатильность. Рекомендовано: 0,5-2.

- Максимальное количество шагов (уровней, ордеров): при малом значении советник не сможет открыть следующий, возможно, прибыльный ордер, и закроет сетку с убытком. Увеличение параметра усиливает нагрузку на депозит. Рекомендовано: 3-10.

- Расстояние (шаг) между ордерами: малый шаг открывает много сделок с малым профитом и рекомендуется для скальпинга. Увеличение параметра необходимо для среднесрочных стратегий или слабоволатильных активов.

- Размер Take Profit: определяется по общей стратегии.

Позитивные результаты тестов советника должны быть за период не менее 2 лет от текущей даты, для таймфреймов H4 и выше диапазон ценовой истории можно увеличить.

Те, кто давно «живут внутри Форекса», знают, что рынок серьезно меняется каждые 2-4 года, поэтому длительные периоды для тестирования советников и проверки использовать не стоит.

Несколько практических замечаний

Методика Мартингейла не пользуется спросом у серьезных биржевых спекулянтов именно потому, что для вероятной (чаще всего, незначительной) прибыли приходится рисковать крупным капиталом, чего ни частные игроки, ни корпоративные участники не могут допустить.

Увы, убедить каждого трейдера не пользоваться Мартингейлом практически невозможно, но с этой задачей отлично справятся 1-2 слитых (почитайте, это интересно − Мартингейл. Опасно или прибыльно?; Мартингейл: гений и убийца; Попытка контроля над Мартингейлом). А для особо любопытных, кое-что на английском: Forex Trading the Martingale Way, Equivalent Martingale Measures, Understanding Forex Risk Management).

Напоминаем:

- на финансовом рынке роль текущих убытков выполняет залог по вашим открытым позициям – чем больше открыто позиций, тем меньше у вас свободных средств;

- по мере роста текущих убытков активно приближается момент margin call – при снижении суммы свободных средств до установленного брокером уровня ваши позиции закроются автоматически;

- кроме текущего убытка и блокировании залоговых средств, нужно учитывать затраты на спреды/свопы/комиссии, поэтому убыток растет быстрее, чем при обычном Мартингейле.

Результат?

Мартингейл психологически тяжелая тактика, подходит далеко не каждому, и это спасает многие депозиты от быстрого слива. Например, когда вы уже попали в такой «капкан», но рынок дает вам шанс и уже компенсировал 50-70% потенциальных убытков, то закрывайте серию сделок и начинайте жить заново.

Поверьте, рынок не в курсе ваших проблем и всегда лучше принять несколько неудач, чем продолжать терять. Даже если у вас есть успешный опыт применения Мартингейла − не доводите ситуацию до катастрофы, так вы сохраните деньги, нервы и веру в себя.

Попробуйте сами!

Чтобы воспользоваться этими или другими советами по управлению капиталом, Вам не нужно рисковать реальным счётом! Просто скачать Forex Tester бесплатно.

В дополнение Вы получите 25 лет бесплатных исторических данных, легко загружаемых непосредственно из программного обеспечения.

Таким образом, Вы сможете уделить нужное время усовершенствованию навыков управления капиталом и повысить свою уверенность в качестве профессионального трейдера.

Была ли эта статья полезна для Вас? Делитесь Вашим мнением в комментариях!