Паттерн Флаг: отдых перед битвой

Как вы понимаете, тренда без коррекций не бывает, а потому Флаг едва ли не самый частый паттерн в графическом анализе. Модель считается надежной для продолжения тренда, но проблема в том, что ее простая внешняя форма весьма обманчива.

Умение вовремя «увидеть» и правильно оценить диапазон отработки паттерна Флаг дает трейдеру дополнительный инструмент в борьбе за прибыль, поэтому − давайте начнем.

Фундаментальные условия паттерна Флаг

Появление Флага соответствует краткосрочной коррекции основного тренда, в процессе чего выбиваются из рынка наиболее слабые игроки, а затем тренд продолжается с новыми объемами. В процессе формирования паттерна имеется несколько периодов активности:

- спекулянты обеспечивают резкий рост (или падение) цены в сочетании с высоким торговым объемом (появляется «Флагшток»);

- по мере построения «полотнища» объемы постепенно снижаются, потому что идет процесс коррекции и отработка оставшихся ордеров, работающих против основного тренда;

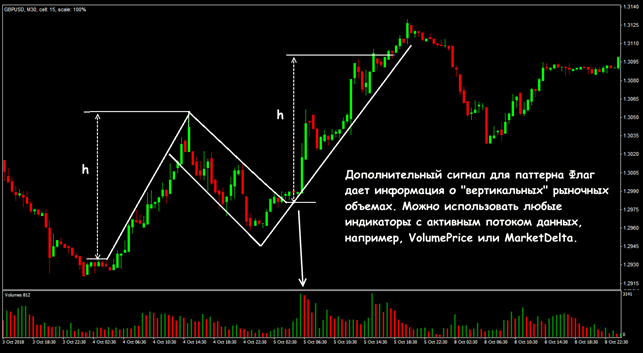

- если у вас есть возможность наблюдать разнонаправленный торговый объем, то можно видеть накопление отложенного интереса с обеих границ паттерна в расчете на пробой в направлении основной тенденции, или (что случается довольно редко!) уверенный разворот тренда;

- в момент пробоя границ фигуры показатели объема резко возрастают и далее рынок отрабатывает фигуру по основному тренду.

Технические параметры паттерна Флаг

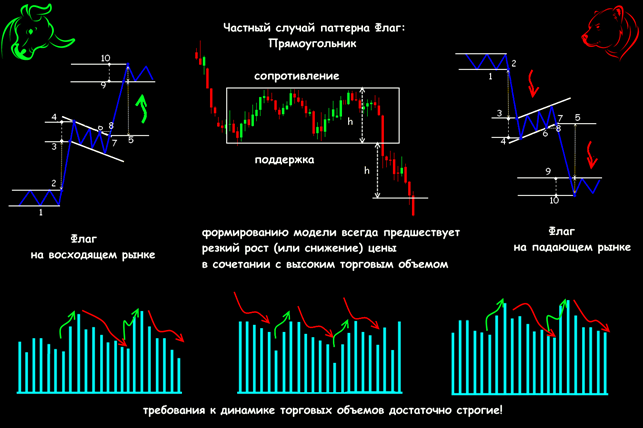

Графически Флаг выглядит как параллелограмм, направленный против основной тенденции: Медвежий Флаг на нисходящем рынке смотрит вверх, а Бычий Флаг имеет наклон вниз.

Верхняя трендовая линия – сопротивление, нижняя граница – поддержка, четко выраженных экстремумов в «полотнище» Флага нет. Предполагается, что вся активность идет в зоне между границами (см. Графические инструменты ).

Паттерн считается «коротким» − обычно достаточно 5-10 свечей после Флагштока, но чем меньше таймфрейм, тем больше баров нужно для его уверенной идентификации.

Участки Флагштока могут включать ценовые разрывы и часто появляются в зоне сильных ценовых уровней (опционы, круглые цены, закрытие периодов) – именно там накапливаются отложенные ордера.

Длина Флагштока используется для примерного расчета ожидаемого роста (падения) — от точки пробоя границы по направлению тренда.

Обязательный торговый момент — пробой границы. Стандартные торговые рекомендации: на обычном («Бычьем») Флаге после точки прорыва линии сопротивления – покупка; на перевернутой модели ниже точки пробоя линии поддержки – продаем.

Вроде все просто, но – не всегда. Давайте рассмотрим подробнее.

Примеры реализации паттерна

По теории, в зоне Флага цена должна хотя бы два раза протестировать ключевую границу, после чего пробой можно будет считать торговым сигналом.

Напомним: нужны спекулятивные броски цены, например, на новостях, и участки Флагштока – абсолютно разные ситуации. В первом случае обратный откат происходит практически на следующем баре и, как минимум, на 50-70%, а во втором цена откатывается пошагово, волнами не более, чем на 20-30%.

При формировании горизонтального Флага («Прямоугольник») сила сигнала при пробое будет средней, и работать с таким паттерном нужно по методике обычного пробоя флета.

Для правильной фигуры Флаг расстояние, пройденное ценой при формировании Флагштока, должно быть как минимум в два раза больше ширины основания, иначе за Флаг можно ошибочно принять обычную трехволновую (ABC) коррекцию, которая может оказаться разворотом.

Для торговли исключительно по графическому анализу, без дополнительных индикаторов, обычно используют два метода.

Первый метод

Нужен полностью сформированный паттерн Флаг; предполагается, что до момента пробоя в зоне полотнища проходит 4-5 волн.

После третьей (примерно!) волны ставим отложенный ордер (Buy Stop или Sell Stop) в направлении пробоя на уровень предыдущего локального min/max, или входим вручную после фиксации ключевой свечи за границей фигуры.

Выбор цели согласуем с общей ситуацией на рынке. Максимальная цель –размер Флагштока, более вероятная – разница между высотой Флагштока и шириной основания Флага (см. Использование индикаторов).

Статистика показывает, что пробой Флага, как правило, отрабатывается на 60-70%. Это означает, что после 50% потенциального диапазона потягиваем стоп в безубыток и далее тянем трейлингом с шагом 10-15 пунктов.

Второй метод

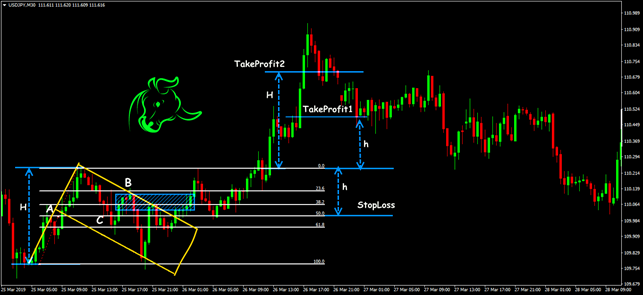

На длину Флагштока тянем обычную сетку Фибо и далее действуем по стандартной схеме:

- или входим от уровня пересечения нижней границы (38.2), Stop Loss − за ключевым уровнем;

- или ставим отложенник на цену пересечения верхней границы и уровня Фибо (23.6), Stop Loss на следующем ключевом уровне.

Первый Take Profit – разница Флагштока + Stop Loss и ширины Флага, второй - вся высота Флагштока от точки входа и далее – как позволит рынок. Stop Loss и трейлинг используем по схеме выше, с поправкой на волатильность торгового актива.

Несколько практических замечаний

- Чем старше период, на котором образуется Флаг, тем он надежнее.

- Угол наклона полотнища показывает силу возможного пробоя.

- Даже если паттерн визуально правильно сформирован, но цена долго не пробивает границу (любую!), то стандартный сценарий отменяется и в рынок не входим.

- Если Флаг достаточно широкий, то может быть выгоден вход на отбой от противоположной границы.

- Истинный Флаг всегда идет против текущей тенденции, но если формируется наклон в направлении основного движения, то это уже не Флаг, и паттерн может оказаться разворотным.

- Первый пробой может быть ложным, поэтому самый надежный вход – после первого отката.

Флаг − отличный шанс заработать на продолжении тренда, и отмена этой модели (разворот) происходит крайне редко. Однако, как и любой графический паттерн, Флаг не застрахован от ложных сигналов, кроме того, любое спекулятивное движение может его сломать (и построить новый!). Поэтому использование защитных Stop Loss выше/ниже границ фигуры - обязательно!

Попробуйте сами!

Как видите, тестирование на исторических данных – это довольно просто, если у Вас есть подходящие инструменты.

Чтобы проверить эффективность этого (или любого другого) метода графического анализа, Вы можете скачать Forex Tester бесплатно.

В дополнение Вы получите 25 лет бесплатных исторических данных, легко загружаемых непосредственно из программного обеспечения.